노후준비와 세텍이 한번에 할 수 있는 상품, 연금저축펀드를 알아보겠습니다.연금저축펀드란?개인연금은 말 그대로 개인이 안정적인 노후생활을 위해 스스로 가입 여부를 결정하는 금융상품입니다.55세 이후부터 연금을 받을 수 있는 장기저축상품으로 저축기간 동안 세제혜택을 받을 수 있습니다.개인연금에는 연금저축신탁, 연금저축보험, 연금보험 등 다양한 상품이 있는데 조만간 연금저축펀드를 알아보려고 합니다.

연금저축펀드는 개인이 자유롭게 ETF와 같은 펀드 상품을 운용할 수 있습니다.저축기간 중에는 소득공제를 받을 수 있는 세테크이기도 합니다.

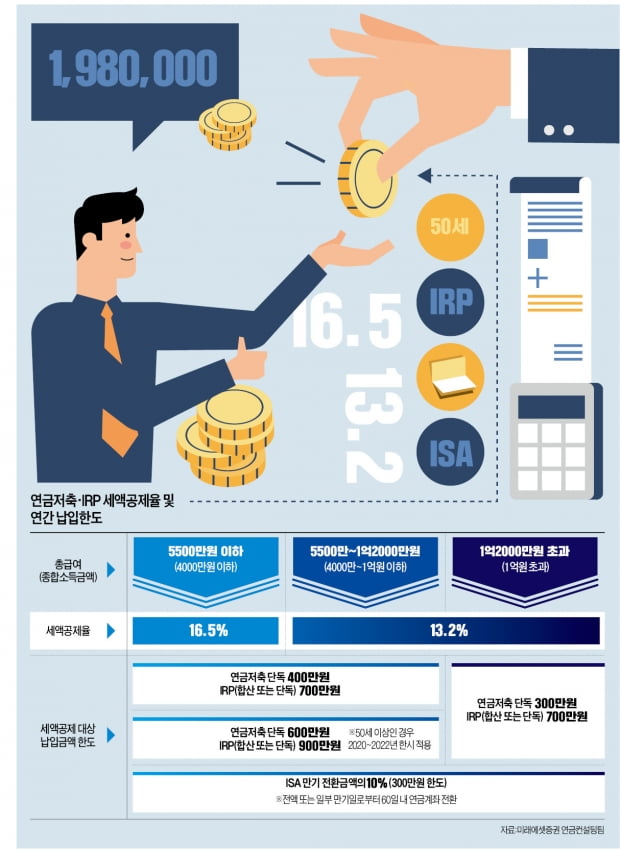

연금저축펀드의 공제한도와 공제율입니다.

- 연 근로소득 5,500만원 또는 종합소득금액 4,000만원 이하: 연 400만원 한도의 16.5% 세액공제. – 연 근로소득 5,500만원 또는 종합소득금액 4,000만원 초과: 연 400만원 한도의 13.2% 세액공제. – 연 근로소득 1억2천만원 또는 종합소득금액 1억원 초과: 연 300만원 한도의 13.2% 세액공제.

- [주의사항] – 투자식으로 연금을 준비하는 상품으로 원금보장 불가. – 시장 상황에 따라 수익률이 높거나 낮을 수 있다.-단기간 중도해지 시 혜택을 본 세금은 환수.- 개인연금 수령액이 연간 1,200만원 초과 시 종합소득 과세 부과. – IRP(개인퇴직연금) 상품과 동일한 세액공제 범위에서 700만원을 납입했다면 연금저축펀드는 세액공제 불가.

- [장점] – 펀드 운용 수익 세금 유예로 장기 투자에 적합. – 개인이 운용 가능하며 다양한 Section의 ETF 상품 투자가 가능.- 운용기간 중 세금 추징이 없다.- 실적배당을 통한 복리효과 가능, 투자방식에 따른 복리효과 가능.- 향후 연금 수령 시 연금소득세 3.3%~5.5%로 과세 부담이 적다.- 자유로운 납입 방식으로 월 정기 의무 납입이 없어 원하는 금액을 원하는 시기에 맞춰 납입할 수 있다.- 장기투자로 높은 수익률을 기대할 수 있다.- 55세 이후 연금으로 받으면 세금도 감면된다. – IRP 상품에 700만원이 아닌 300만원만 납입하면 연금저축펀드처럼 세액공제 가능.

- [단점] – 장기 투자는 대부분 좋은 수익률을 가지지만 세상이 어떻게 될지는 알 수 없기 때문에 시장 상황에 따라 수익률이 마이너스가 될 수도 있다.- 펀드 상품을 운용하는 것이므로 예금자보호법이 없어 원금보장 불가.연금저축펀드 상품에 꼭 가입해야 하는 이유 1. 노후준비 대한민국은 66세 이상 노인빈곤율이 OECD 국가 중 1위입니다. 그만큼 노후 준비가 안 된 사람이 많다는 거죠.

출처 OECD Data집이 금수저가 아니면 FLEX해서 골로 갑니다. 현재를 즐기는 것도 좋지만 나이가 들어 힘든 생활을 하면 더 슬프죠?출산율도 저조하고 지금은 인구 감소 국가인데 국민연금만 믿기에는 불안한 현실입니다.

2. 소득공제위원회에 설명한 바와 같이 최대 66만원까지 공제 가능합니다.직장인이라면 똑똑한 연말정산으로 13월 월급을 받을 수 있습니다.

3. 시세차익과 복리효과 ETF 상품을 직접 매매할 수 있어 목표 수익률을 정해 자산을 굴릴 수 있습니다.

10년간 매년 목표 수익률을 10%로 정하면 위와 같은 수익률을 가집니다.

목표 수익률을 작게 5%로 정해도 10년 후에는 약 1,200만원 정도의 수익을 얻을 수 있겠네요.물론 소득공제 혜택도 있기 때문에 소득공제와 시세차익을 모두 얻을 수 있습니다.노후 준비부터 세테크까지 똑똑한 직장인 투자자라면 무조건 가입할 것입니다.중도해지 시 혜택을 본 세금은 다시 돌려줘야 하기 때문에 신중한 선택도 필수입니다.