안녕하세요. 세무문제 해결을 도와드리는 세무사 서혁진입니다. 세무업무를 하다 보니 다양한 세무관련 고민을 듣게 됩니다. 특히 상속세 신고를 앞둔 분들은 고민이 많으실 겁니다. 이 글을 읽고 계신 분들도 상속세에 대한 고민이 많으실 겁니다. 그래서 자주 묻는 질문에 대해 정리해서 알아보도록 하겠습니다. 상속세는 평생에 한두 번 접하게 되는 세금이기 때문에 미리 대비하는 것이 좋습니다. 오늘의 글을 집중해서 3분 정도만 읽어주시면 상속세 준비에 도움이 될 것입니다. *지금 바로 상속세 상담을 받아보시고 싶으시다면 아래 링크를 통해 문의해주세요.

세무사 서혁진 1:1 상담 ▼ 언제든지, 24시간 OK!

(상담안내) 1:1 세무회계사 상담, 세무회계사 테헤란 대표 세무회계사가 직접 소통합니다. (필독) 1:1 세무회계사 상담 세무회계사 테헤란 대표 세무회계사가 직접 소통합니다. 안녕하세요 세무회계사 테헤란 Seo… blog.naver.com

상속세란 무엇인가?

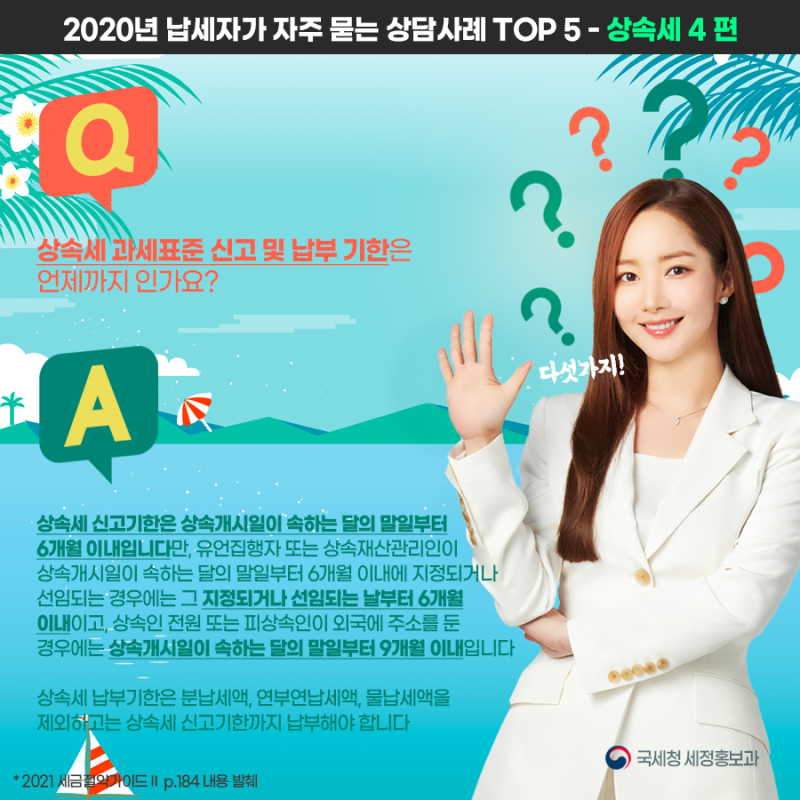

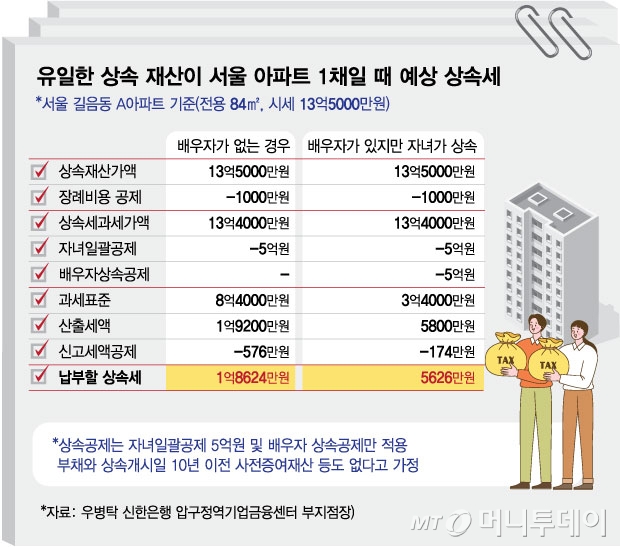

상속세는 자주 내야 하는 세금이 아니기 때문에 많은 분들이 세금 내는 데 어려움을 겪으시고 상담을 구하십니다. 이때 상속세의 정의를 아는 것이 좋습니다. 상속세의 정의를 미리 알고 있다면 상속세에 대한 상담을 원활하게 진행하고 정확한 정보를 얻을 수 있기 때문입니다. 따라서 상속세에 대한 상담을 하기 전에 알아야 할 정의부터 먼저 살펴보겠습니다. 상속세는 사망한 사람의 재산을 상속받은 사람이 내야 하는 세금을 말합니다. 내야 하는 세금은 상속가액에 따라 다릅니다. 상속가액에 따라 적용되는 세율이 다르기 때문입니다. 상속세는 사망일이 속하는 달의 말일로부터 6개월 이내에 신고하고 납부해야 합니다. 기한 내에 세금을 내지 않으면 가산금이 부과됩니다. 납부해야 하는 가산금은 세액의 20%이고 납부해야 할 세액보다 납부해야 할 세액이 적을 경우 납부해야 할 세액의 10%를 부과해야 하므로 가산금을 내지 않고도 세액에 따라 상속세를 납부할 수 있습니다. 납부하기 위해서는 세무사와의 상담을 빠르게 마치고 세금을 신고하는 것이 중요합니다. 상속세 계산 방법에 대해 상속세 상담을 진행하기 위해 계산 방법에 대해 묻는 분들이 있습니다. 상속세율은 상속받은 재산의 가치에 따라 결정됩니다. 따라서 계산 방법을 알아보고 세율을 미리 추정해 보는 것이 좋습니다. 상속세 계산 방법은 1. 과세표준 계산, 2. 세율 적용, 3. 세액공제 순으로 알 수 있습니다. 자세한 계산 방법은 아래에서 살펴보겠습니다. 과세표준 계산: 상속받은 재산에서 장례비, 공과금, 부채 등을 공제한 후 추정 상속재산과 증여 전 재산의 가치를 더한 금액을 말합니다. 2. 세율적용 : 과세표준에 따른 세율이 적용됩니다. 적용되는 상속세율을 요약해 보겠습니다. 과세표준 1억원 이하 = 10% 과세표준 5억원 이하 = 20% 과세표준 10억원 이하 = 30% 과세표준 30억원 이하 = 40% 30억원 초과 과세표준 = 50% 3. 세액공제 : 상속세로 인해 납부해야 할 세액이 1천만원을 초과하는 경우 세액공제가 가능합니다. 따라서 세금을 납부하기 전에 세금을 공제하여 최대한 세금을 절약하는 것이 좋습니다. 제가 말씀드린 상속세 산출방법을 적용하여 신고할 상속세를 미리 산출할 수 있습니다. 다만 상황에 따라 산출방법이 약간씩 다를 수 있으므로 혼자 진행하기보다는 세무사와 상속세 상담을 받아 최적의 방법으로 상속세를 신고하는 것이 좋습니다. 상속세 절약하는 방법 상속세 상담 시 종종 절세방법에 대한 질문을 받습니다. 상속세를 절약하는 방법은 다음과 같습니다. 선증여 : 사망자가 상속인에게 재산을 선증여한 경우 해당 재산은 상속에서 제외됩니다. 따라서 상속세를 절약할 수 있습니다. 그러나 증여할 때 증여세를 내야 합니다. 10년 이내에 선증여한 재산이 있는 경우 상속에 포함되므로 주의하세요. 선증여한 지 10년이 지났다면 증여세만 내고 신고를 완료할 수 있습니다. 1. 보장보험 이용 : 생명보험인 경우 자녀가 보험료를 내면 관련 보험금은 상속에 포함되지 않는다는 점을 명심하세요. 3. 공제항목 이용 : 기본공제, 배우자 상속공제, 기타 개인공제를 활용하면 세금을 절약할 수 있습니다. 이 외에도 다양한 공제항목이 있으므로 세무사를 통해 효율적으로 상속세를 절약하시기 바랍니다. 상속세 상담 오늘은 상속세 상담에 대한 자주 묻는 질문을 정리해 보았습니다. 상속세는 세율이 높습니다. 따라서 세무사와 상담하여 최대한의 세무절감을 받는 것이 좋습니다. 수많은 세무상담을 통해 정리한 상속세 관련 내용은 상황에 따라 달라질 수 있으니, 세무사의 조언을 구하여 본인의 상황에 맞는 세무절감 전략에 대한 안내를 받으시기 바랍니다. 상속세를 최대한 줄일 수 있도록 컨설팅을 제공합니다. 일생에 한두 번은 하게 될지도 모르는 상속세 신고, 안전하고 효율적인 상속세 신고를 원하신다면 아래 링크를 통해 문의해 주시기 바랍니다. 세무회계 비용정보 바로가기 ▼ 업종에 맞는 세무회계(세무회계 비용정보) 세무회계사를 이용해 손해 보지 마세요 사업주들이 세무회계사를 찾을 때는 인터넷 광고나 검색을 통해 알게 되는 경우가 많습니다. 하지만… blog.naver.com 세무회계 테헤란 서울시 강남구 테헤란로 420 메이플타워 9층 사업 시작부터 테헤란